本篇文章将介绍一种更加科学的方法来购买基金,以便让用户更加了解如何购买基金才能在规避风险的同时获取最大收益。

因为时到投研目前只针对偏股型基金进行定级,所以这次我们考察的样本也以偏股型基金为主。

我们首先筛选出股票持仓超过50%的偏股型公募基金,截止目前(2023年5月4日),一共有5694只。然后除去成立不到三年的,还有2135只基金。这2135只基金,就是我们本次的研究对象。

一. 基金整体收益情况

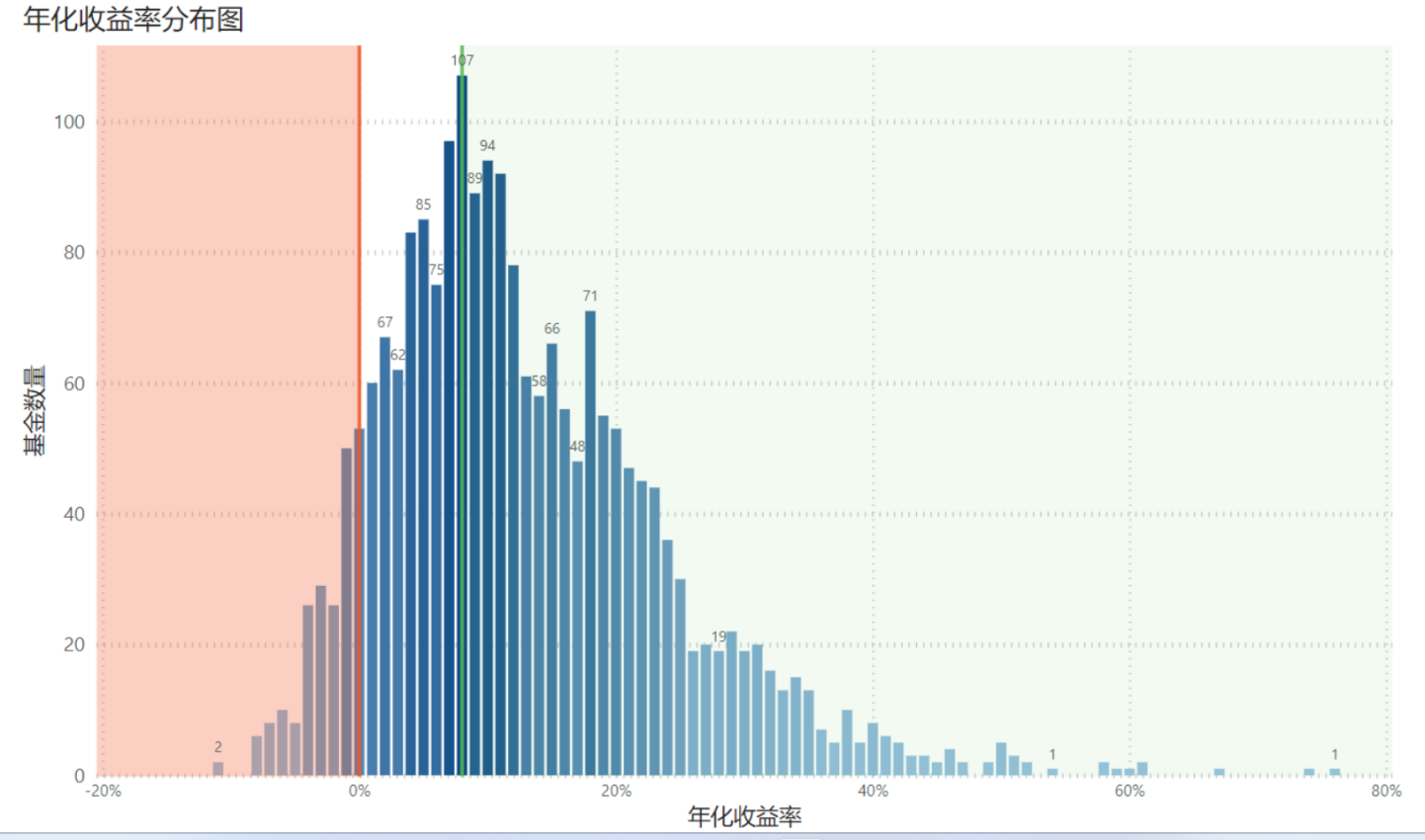

我们对这2135只基金,统计自2013年1月1日至今十年的年化收益率,如下图1:

图1

我们对上图1给出的信息进行简单的分类,能得出表1的结论:

从表1可见,近十年平均年化收益率跑赢中证500指数( 7.78% )的基金占比达 54.78%

,年化收益率高于20%的基金数量100支,占比只有4.68%。

从表1可见,近十年平均年化收益率跑赢中证500指数( 7.78% )的基金占比达 54.78%

,年化收益率高于20%的基金数量100支,占比只有4.68%。

所以,如果在10年前的2013年,买到的基金是年化收益率20%的优质基金,则10年资金能翻多达6倍,而如果买到的基金是年化收益率低于0%的基金,则会产生亏损。如何避免买到劣质基金,尽可能多的概率买到优质基金?这是很多投资者最关注的问题之一,也是时到投研要解决的核心问题之一。我们这里可以先介绍一个简单的方法,能够有效的降低风险,即—分散投资,下一节我们将用一些数据来证明这个方法的优势。

二. 随机购买情况模拟

因为有一些基金近十年的平均年化收益率比较低,比如低于中证500指数(7.78%)的比例达45.17%。如何购买基金,能够尽量少的概率买到差基金?

普通投资者可以通过分散购买的方式来操作。

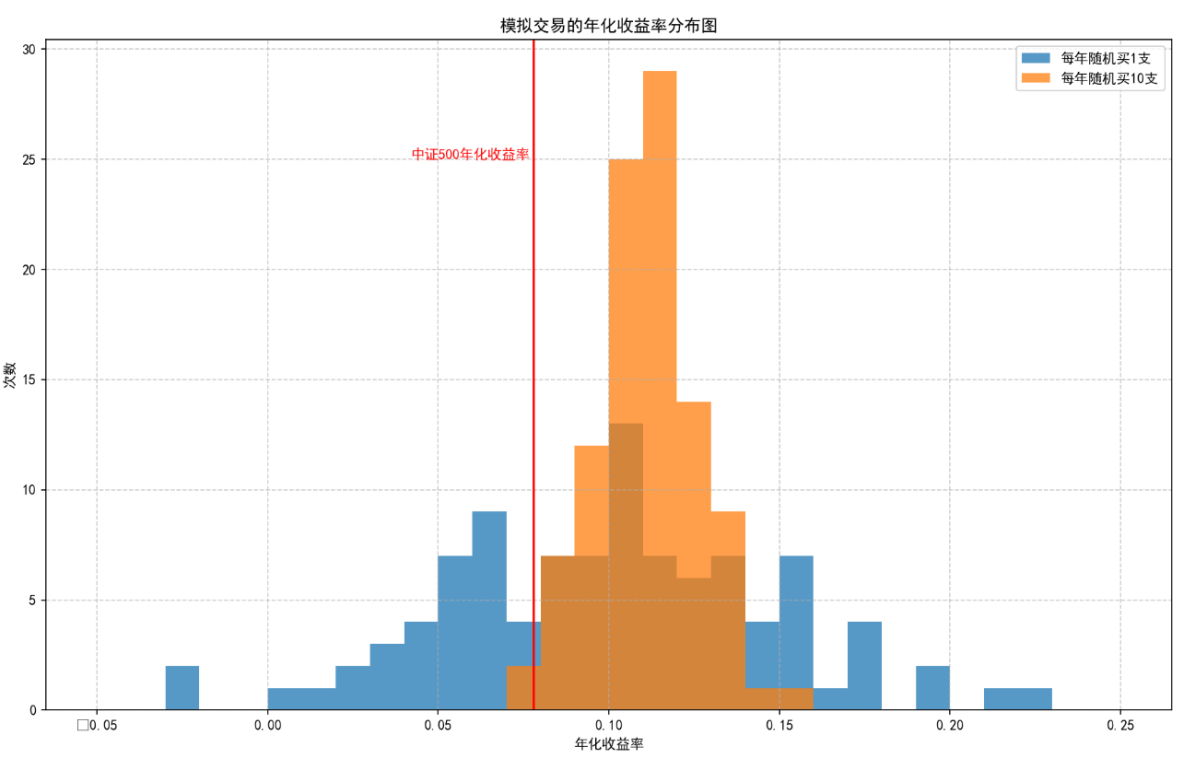

下图是两种投资方式的年化收益率区间图。蓝色是假设投资者每年买1支基金,10年共买卖10支基金。换句话说,程序模拟投资者年初买一支基金,年底卖出,然后下一年再随机买另外一支基金,年末卖出,持续10年,最终得到一个年化收益率,然后程序模拟100个用户进行该操作。曲线2是假设投资者年初购买10支基金,年末卖出这10支基金,下一年再重复这个操作,连续10年,最终得到一个年化收益率,然后程序模拟100个用户进行该操作。如下图:

图2

从图2的程序模拟结果能得知,用方案1购买基金,即-年初随机持有一支基金年末卖出,连续操作10年的方案,十年平均年化收益率低于7.78%(中证500年化收益率)的概率为33%。而用方案2购买基金,即-年初随机持有10支基金年末卖出,连续操作10年的方案,十年平均年化收益率低于7.78%(中证500年化收益率)的概率为2%。所以,用方案2的方式买基金,买到收益率低的偏股型基金的概率比用方案1低7倍。

从图2还能看出,方案2虽然能显著降低买到收益率低基金的概率,但同时也降低了买到高收益基金的概率。这也很好理解,例如在一个100人的班级里面随便找一个同学,则找到后10名和前10名的概率一样大,但是如果随机找10个同学,则这10个同学的平均成绩则可能更加趋向于班级的整体平均成绩。那有没有办法,在降低买到收益率低基金概率的同时,增加买到收益率高基金的概率呢?答案是肯定的,这也是时到投研正在努力去完成的事情,同时我们认为这是一件非常有意义的事情,也非常乐意在下一小结和大家分享。

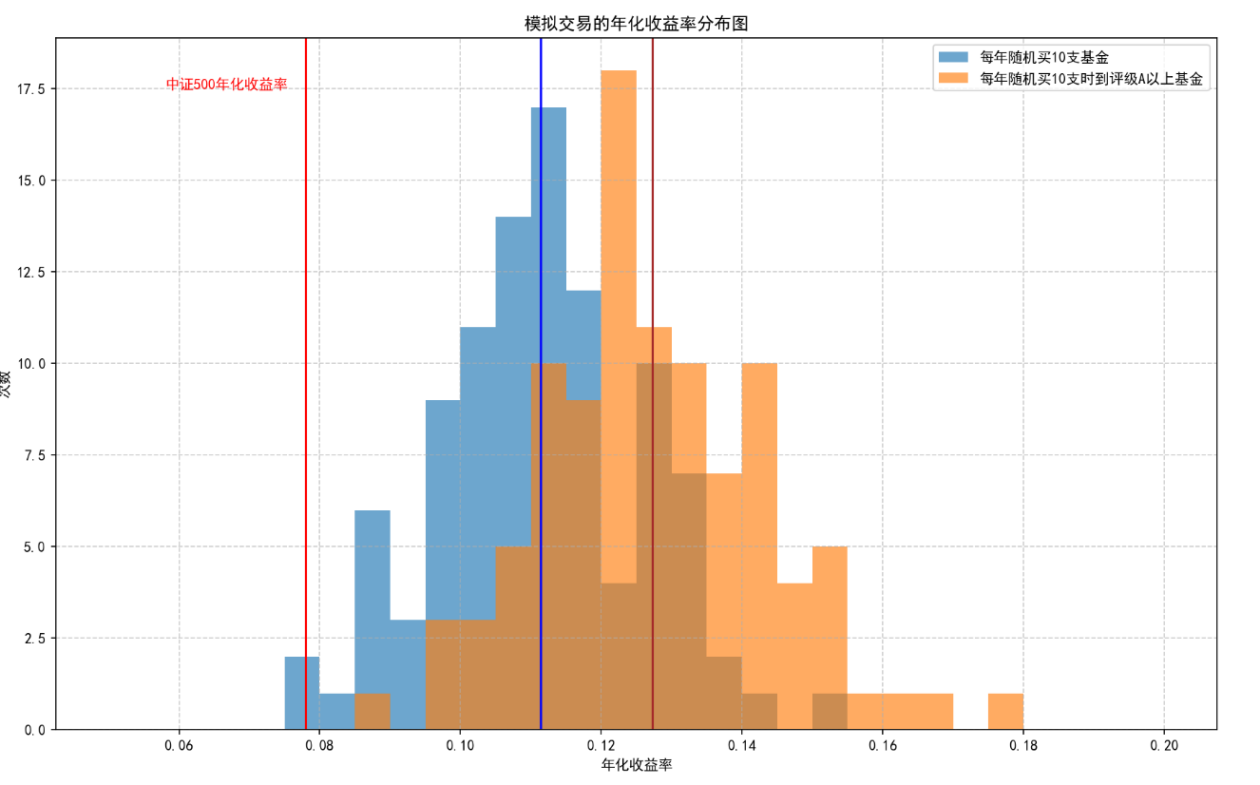

三. 筛选优质样本空间

上面介绍了分散购买的方案,该方案能显著改善基金组合的收益率标准差,十年平均年化收益率有98%的概率落在[8%, 16%]之间,平均收益率是11%,那现在有没有办法提升收益区间,提升平均收益率呢?换句话说,有没有方案,能提升买到收益率更高基金的概率?

我们的思路是对上述2135支基金组成的样本空间进行各个维度的标注,打分,然后用相对通用的方法区分出收益率高的优质基金和其他基金,之后在优质基金样本空间进行分散购买。这种方案,难点是如何区分出优质基金和其他基金?一种可行的方案是,我们穿透到基金季度披露的持仓股,去看持仓股是否优质,比如持仓股的市值排名,行业板块,财务信息等等和企业经营相关信息,然后再根据这些信息,对基金进行分级。根据这个思路,我们制定方案3,方案3用时到评级A级以上的基金作为样本空间,每年随机买10支基金,然后和方案2对比,可以得到图3的结果:

从图3可以看出,方案3(橙色区域)的收益中位线是年化12.7%,方案2(蓝色区域)的收益中位线是年化11%,方案3的收益中位线要高14.4%,而且,方案3有更大的概率获得更高收益。当然,这只是我们初步优化的结果,随着优化的深入,我们相信方案3的收益中位数还有较大的提升空间。但即便如此,上述结果也足以证明方案3的思路是可行的,这便是最大的收获,只要方向对了,持续努力之后,一定能取得更好的结果。

四. 总结

综上所述,购买基金,可以一次购买10支左右,这个方式比一次购买一支基金的方式更加的稳健,买到收益率低的基金的概率要低7倍之多;此外,还可以通过各种方式筛选出更好的基金池,这样能获取更高的平均收益。